Flirt ČNB se záporným znaménkem

Viceguvernér Mojmír Hampl, tento týden poukázal, že záporné sazby mají jen omezený přínos, ale velké potenciální náklady pro ekonomiku. V rozhovoru pro Hospodářské noviny pak řekl, že pokud by bylo potřeba uvolnit měnovou politiku, tak by to ČNB v první řadě měla udělat přes oslabení koruny.

To je potřeba mít stále na paměti: ČNB může minimálně slovně intervenovat, může posunout kurzový závazek na slabší úroveň a také může bez explicitního závazku intervenovat tak, aby oslabila CZK/EUR směrem ke 27,5. Koruna přilepená na 27 CZK/EUR do exitu není garantovaná.

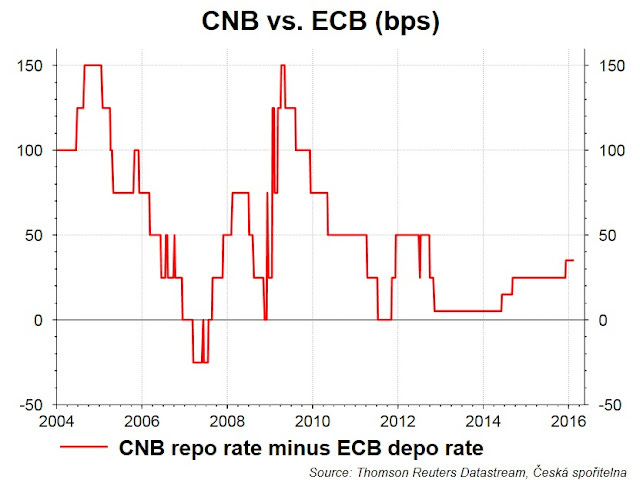

Zpět k záporným sazbám. Jaký je ten přínos? Zmírnění úrokové arbitráže. ČNB si může myslet, že úroková sazba +0,05% je atraktivní ve srovnání -0,3% ECB. Úrokový diferenciál 35 bazických bodů může lákat příliv kapitálu do ČR, nutit ČNB intervenovat a emitovat koruny. Takže zavedení negativních sazeb by tento příliv zmírnilo.

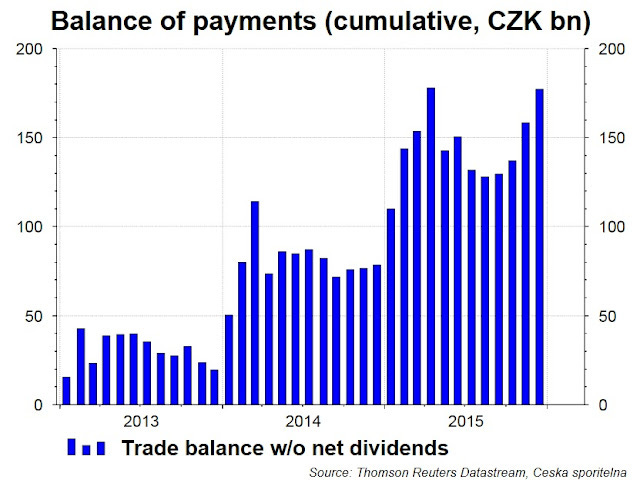

To dává smysl. Ale ČNB paradoxně potřebuje spekulativní příliv peněz, aby exit z kurzového závazku neznamenal tlak na posílení koruny. To potvrzuje i hlavní ekonom ČNB, Tomáš Holub, který říká, že po exitu koruna nebude mít tendenci nadměrně posilovat i díky tomu, že trh bude spekulovat na posílení ještě před exitem. Čím více prodá ČNB korun spekulantům před exitem, tím déle jim bude trvat, než je prodají zpět do EUR po exitu. Protože jedinou stabilní protistranou budou exportéři. A čisté vývozy očištěné o odliv dividend budou dosahovat cca 100 mld. CZK ročně.

A tady se dostáváme i ke psychologii a ke změně bankovní rady, která nás během roku čeká. Pokud by stávající parta měla obavy, že nová parta by mohla neřízeně opustit kurzový závazek, tak tento polštář korun se může stát v jejich hlavách i pojistkou proti důsledkům tohoto neřízeného exitu.

Pak tady máme otázku záporných sazeb. Úroková arbitráž by znamenala, že zahraniční investoři nemusí akceptovat nižší sazby než +0,05% v ČNB. Ale ve skutečnosti to tak není. Ve skutečnosti tržní sazby jsou záporné.

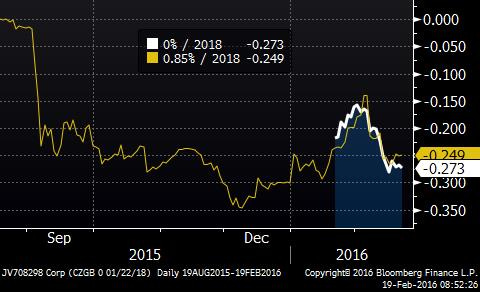

Například dvouletý státní dluhopis (0%/2018 a 0,85%/2018) se obchoduje se záporným výnosem kolem -0,25 procenta. A to i přes nárůst nabídky dluhu Ministerstva financí. To se v letošním roce se snaží využít vysokou poptávku nerezidentů, která mu umožňuje prodávat dluhopisy za záporný výnos.

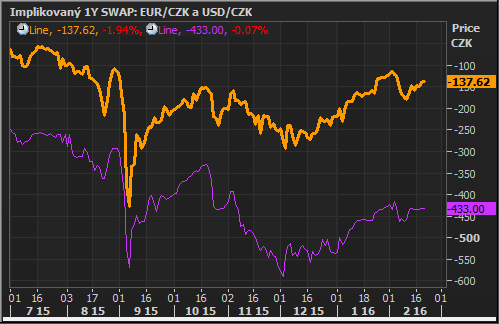

Dále, implikovaný swap je stále v záporných hodnotách. Roční vůči EURu -0,14% a vůči dolaru dokonce -0,43%. Znamená to, že nerezident, který si tedy koupil od ČNB koruny a nechce investovat do dluhopisu se záporným výnosem, tak stejně je nucen nabízet zápornou sazbu za to, že si tyto koruny bude moci někde na rok uložit a dostane místo kaček EUR nebo USD. Takže záporné sazby jsou realitou českého finančního trhu.

Nadále tak platí argument ČNB ze září minulého roku, kdy bankovní rada diskutovala záporné sazby a dospěla k názoru, že „vzhledem k existenci záporných tržních úrokových sazeb v některých segmentech finančního trhu a vzhledem k vysokému růstu objemu úvěrů není takový krok potřebný.“

Mimochodem, včera se k záporným sazbám ve světě vyjádřil i Stephen Roach (Yale): argumentuje, že záporné sazby snižují stabilitu finančního sektoru.

Rádi ráno vstáváme a píšeme pro vás Ranní restart. Dejte nám, prosím, vědět, jak se vám líbí a co byste naopak potřebovali změnit. Doporučujeme vyplnit dotazník v Google Chrome. Explorer si s dotazníkem nějak neporadí.