Ranní restart: bitva o Británii a eurozónu

Boj o Británii: Brexit proběhne 23. června

Na summitu EU bylo dosaženo dohody mezi EU a… ne mezi EU a Velkou Británií (UK), ale mezi EU a premiérem Cameronem. Ten si vydobyl ústupky, které doma prodává jako samá pozitiva a sociální jistoty. A vyhlásil referendum o setrvání UK v EU na 23. června v letošním roce. No a podpořil tábor, který chce setrvat v EU. Na druhé straně vlivný starosta Londýna Boris Johnson podporuje tábor „odejděme“. Výsledky průzkumů byly před víkendem docela těsné s mírnou, ale skutečně mírnou převahou „zůstaňme“.

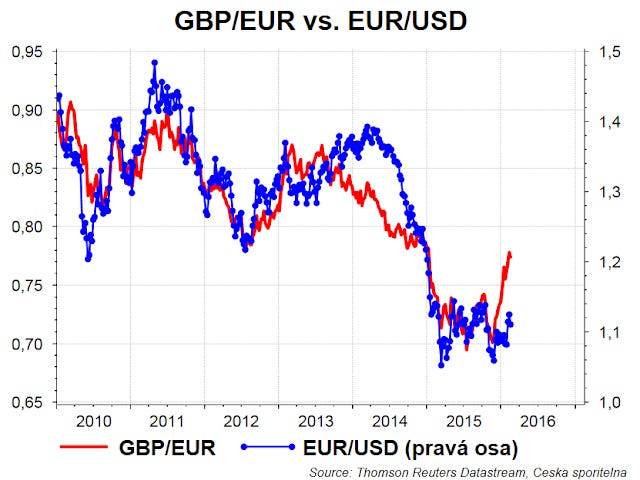

Bez nejistoty referenda by britská libra byla o nějakých sedm procent silnější. Trh hodnotí potenciální vystoupení z EU jako jednoznačně negativní pro ekonomiku Británie. Podíl vývozů z UK do EU jsou kolem 7 procent HDP. Zatímco v opačném směru pouze necelé procenta tři. Takže přece jednoznačně negativní pro Velkou Británii a proto libra oslabuje.

Dále si vezměme finanční sektor v UK, který dosahuje 12% HDP. Světový podíl Londýnské City na obchodování s měnami dosahuje 41%, v případě derivátů necelých 50%. Pro srovnání, německý podíl je v obou případech pod pěti procenty. A pokud chce britský finanční sektor obchodovat v rámci EU, tak musí mít tzv. finanční pas. A s vystoupením z EU mu automaticky zaniká. Takže taky špatně.

Ale vystoupením z EU neskončí obchodní vztahy mezi Británií a unií. Obě strany mají velkou motivaci uzavřít novou dohodu, která posune UK do Evropského hospodářského prostoru (EEA) jako člena Evropské dohody o volném obchodu (EFTA). Podobně jako Švýcarsko nebo Norsko. Samozřejmě, že EU může mít tendenci potrestat UK za svou zradu. Ale to by byl masochistický trest právě díky ekonomickému a především finančnímu provázání. Takže i kdyby UK nakonec skončila mimo EU, tak to ekonomicky nebude tak negativní, jak trh nyní očekává.

Záporné sazby jsou pro ekonomiky EMU záporné

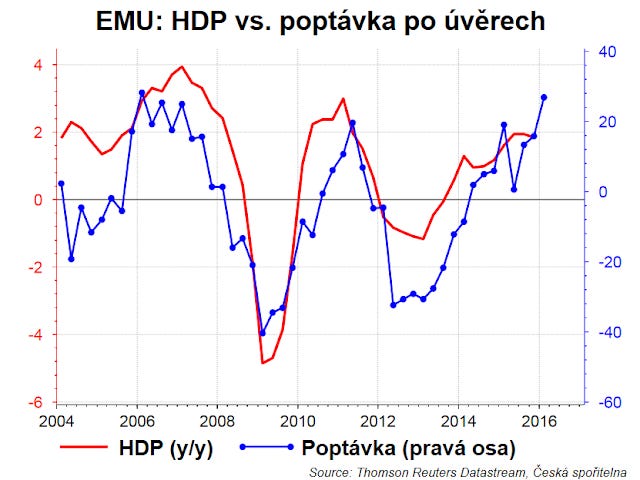

Kdo by před pár lety řekl, že úrokové sazby mohou být záporné. A nyní cirka čtvrtina světové ekonomiky si je „užívá“. K čemu jsou dobré záporné sazby? Standardní kanál vlivu sazeb na ekonomiku jde přes úvěry a banky. Podívejme se na eurozónu. V jejím případě došlo k vyčerpání úvěrového kanálu. Banky nezvyšují růst úvěrů proto, že by nechtěli půjčovat, nebo že by nebyla poptávka. Ale protože nemohou půjčovat díky nedostatku kapitálu.

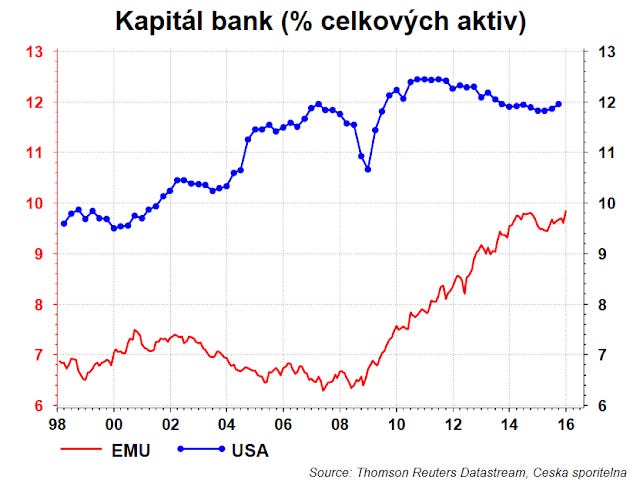

Kdyby to bylo jen o poptávce a banky mohly podniky úvěrovat, tak by ekonomika rostla znatelně rychleji, což by snižovala nezaměstnanost. A bylo by po problémech. Ale to se neděje. Problém bank v EMU je nedostatek kapitálu. A to i přesto, že v posledních letech kapitál a kapitálovou přiměřenost zvyšovaly. Ale když se podíváme na podíl kapitálu na (nevážené) aktiva, tak EMU je výrazně pod úrovní USA.

Proto úvěry v USA podnikům rostou o 10%, zatímco v EMU stagnují. Pro EMU je problém ještě větší, když si uvědomíme, že v USA tvoří úvěry necelých 20% dluh firem, zatímco v EMU 90%. Prostě firmy v USA se jsou schopny financovat přes banky, ale stejně to dělají především přes kapitálový trh (korporátní dluhopisy). V EMU úvěrový kanál nefunguje a firmy nemají moc alternativu, jak se k financím dostat.

Záporné sazby v EMU tak představují pouze dodatečnou daň uvalenou na banky. Proto hodnotím pozitivně páteční vystoupení Vitora Constância z bankovní rady ECB. Ten řekl, že „v hledání toho, co můžeme udělat pro další uvolnění měnové politiky, musíme zmírnit negativní dopady na banky, tak jako ostatní země.“ Heuréka. Ale ne kvůli bankám (ač jsem bankéř), ale právě kvůli ekonomce EMU.

ECB si musí přestat nalhávat, že nyní zápornými sazbami pozitivně cílí úvěrový kanál. Naopak, tam dělá medvědí službu. Jediným případným pozitivem záporných sazeb je dopad na euro = jeho oslabení. To by ale mohla ECB přece rovnou intervenovat ne se škrábat přes hlavu.

A tím se dostáváme k březnovému zasedání. ECB by totiž namísto snížení depozitní sazby mohla zavést druhou depozitní sazbu. Podobně jako Japonsko. Takže jen omezená část vkladů bank u ECB by byla úročená více zápornou sazbou. Pokud by chtěla ECB ulehčit bankám, tak by dokonce mohla základní depozitní sazbu zvýšit směrem k nule. Ale to už by možná bylo moc. Dále je pořád ve hře zvýšení objemu měsíčních nákupů v rámci kvantitativního uvolnění. Z 60 mld. na cca 75 mld. EUR Samozřejmě větší smysl má změna sktruktury nákupů směrem k úvěrům (a k čistění bilancí bank). Ale to by opět byla příliš velká revoluce na ECB.

Letem světem

OECD revidovala výhled pro globální ekonomiku z 3,3% na 3%. A hlásí, že pro podporu nestačí jen měnová politika, ale musí více zabrat i fiskál (vyšší deficity) a strukturální reformy (vlády).

Já k tomu dodávám zavrhované „ano, ale“. Ano, vyšším deficitem by se ekonomiky mohly proinvestovat. Ale také je pravda, že prostor pro další expanzi dluhu je limitovaný. Mezi 2008 a 2015 vzrostl v USA dluh vlády z 64% na 105%, v EMU z 66% na 93% a Japonsku z 176% na 273% HDP. Navíc se na banky valí regulace omezující nákupy dluhopisů.

Proto dalším mnou vítaným hlasem v EMU minulý týden byl italský premiér Renzi. Ten řekl, že bude vetovat jakékoliv restrikce na investice bank do státních dluhopisů. Konečně se někdo s reálnou politickou silou vzepřel regulatorní mánii, která jen zpomaluje ekonomický růst.

Republikánské primárky v Jižní Karolíně vyhrál Donald Trump. Druhý byl Marco Rubio a Jeb Bush to zabalil. Hilary Clinton zase vyhrála v demokratických primárkách v Nevadě. Druhý byl Bernie Sanders. Další kolo primárek budou mít Republikáni zítra v Nevadě a Demokraté v sobotu v Jižní Karolíně.

Šéfka Mezinárodního měnové fondu, Christine Lagarde, byla zvolena do druhého funkčního období.

Do 1. března chtějí země vyvážející ropu dosáhnout dohody o zmrazení produkce na lednových úrovních, uvedl ruský ministr energeticky Alexander Novak.

Dejte nám vědět, jak se vám líbí Ranní restart.

„Politika je umění, jak hledat problémy, nalézat je všude, diagnostikovat je špatně a aplikovat špatné řešení“ Groucho Marx

A jeden Moravák: