Strážci stability 2.0

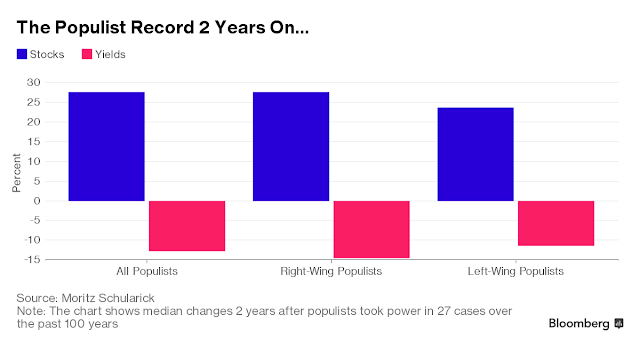

Na vlně populismuJak moc je populismus škodlivý pro finanční trhy? Zas taková tragédie to není. Alespoň takové výsledky ukazuje analýza Moritze Schularicka, který si vzal posledních sto let a identifikoval 27 období, kdy byli u válu populisté.

Skoro bych řekl, že jde o dolní odhad. Jeho definice populisty je konfrontační politik, který tvrdí, že mluví za lidi proti elitám, prosazuje protekcionismus a nacionalismus.

Každopádně zjistil, že bez ohledu na to, zda jsou populisté u moci levicoví nebo pravicoví, tak mediánový růst akciových trhů je kolem 25 procent po prvních dvou letech. Je potřeba zdůraznit, že jde o růst firem na lokálním trhu, nikoliv na trzích okolo, což souvisí s uplatňovanou politikou „okraď svého souseda“. Podobně je populista příznivý pro dluhopisy: jejich výnosy poklesly o 13 procent (pozor, skutečně procent, ne procentních bodů).

Část odpovědi na otázku „Jak je to možné!?“ se skrývá v nárůstu vládních výdajů, které jsou pozitivní pro domácí firmy. Dále, populisté se častěji dostávají k moci po krizi, kdy ekonomika sama od sebe vystřelí (obnovení důvěry, realizace odložených investic…), dále jde o krátkodobé výsledky politiky protekcionismu a oslabení měny…

Ve článku se autor loučí slovy: „Finanční trhy často přijímají to, co je pro z perspektivy občana nebezpečné.“

Na vlně spekulací

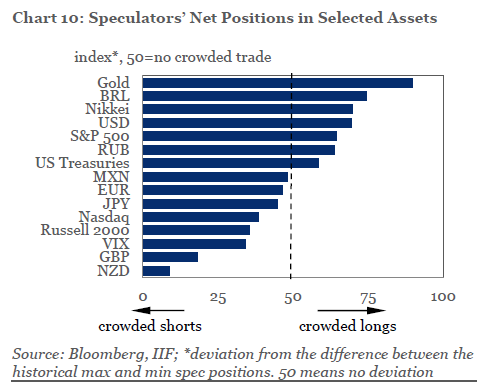

Další vlna, na které se můžeme projet, je ta spekulativní. Následující obrázek ukazuje, čistou spekulativní pozici pro jednotlivá aktiva (100 znamená, že čistá pozice je na historickém maximu, 0 na minimu, 50 na průměru).

Spekulanti jsou přesvědčeni o růstu cen zlata, japonského akciového indexu, posílení brazilského reálu nebo dolaru. Naopak očekávají oslabení nizozemského dolaru, britské libry, pokles volatility na akciovém trhu S&P500 a pokles cen menších firem kotovaných na burze (Russell 2000).

Ale pozor. Čím větší sázky na jednu nebo druhou stranu, tím větší riziko, že cena daného aktiva se už přizpůsobila, či dokonce přestřelila. Pokud tomu tak je, tak následuje zklamání spekulantů, odliv sázek do nové destinace a pohyb ceny opačným směrem.

Strážci stability

Před Velkou recesí narostla výrazně finanční páka domácností a po jejím vypuknutí došlo jen k chabému oživení ekonomiky. To jsme viděli, problém je, že tradiční makro modely toto nejsou schopny zachytit. Pár chytrých hlav v ECB se snaží tuto nedokonalost modelů odstranit tím, že se snaží modelovat informační nedokonalosti. Explicitně modelují trh úvěrů a předpokládají adaptivní učení. Zní to poněkud nerdovsky, ale pointa se blíží.

Ukazují totiž, že ekonomické cykly jsou výrazně delší, pokud existuje vedle sebe vysoká finanční páka a zároveň poklesnou ceny zástavy (ano, ceny nemovitostí). Pořád ještě nic nového. Nicméně autoři doplňují, že finanční stability může být dosaženo zastropováním LTV, tedy regulací maximální možné míry poměru hypotéky k hodnotě nemovitosti. Nevyhneme se sice ekonomickým cyklům, ale riziko systémových krizí to sníží na polovinu a škody, pokud taková krize nastane, jsou sníženy na třetinu.

Autoři ještě dál. Tvrdí, že pravidlo pro LTV dosahuje lepších výsledků při stabilizaci ekonomiky než taylorovo pravidlo (úroková sazba je ovlivňována výší inflace a ekonomickým cyklem).

V tomto světle je potřeba rozhodnutí ČNB zavést limity pro LTV spíše přivítat, protože dlouhodobě přispějí ke stabilitě finančního systému. A to více než pokud by ČNB zvyšovala sazby v reakci na růst cen nemovitostí.

Nicméně ani ČNB ani autoři studie neumí říci, jaká je optimální výše onoho limitu.

Letem světem

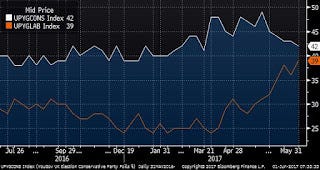

Theresa May musí být pořádně orosená a ne díky teplotě. Předčasné volby (8. června) vyhlásila, protože si byla jistá posílením většiny v parlamentu. Předvolební průzkumy však ukazují, že před pár měsíci velký náskok konzervativců se rozplývá. YouGov zveřejnil volební model, kde se procentní rozdíl mezi Konzervativci a Labour party snížil na tři procentní body. Ještě v dubnu byl tento rozdíl více než 15 procentních bodů. Na obzoru je tak další zpochybňování výsledků referenda a diskuse o možném opakování.

Inflace v EMU zpomalila na 1,4 procenta v dubnu. ECB se tak bude lépe argumentovat, že není potřeba spěchat se změnou vyznění měnové politiky.

Četnost zázraků