Bankovní krize vs. Nobelovka

Minulý rok dostala Nobelu cenu za ekonomii trojice, která se zabývala bankovními krizemi. Zaznívalo tehdy, že jen málo ekonomů provedlo ekonomický výzkum, který zachránil ekonomiku v reálném čase, jako oni.

Ekonom Brad DeLong to ve 2018 pěkně shrnul: „Jistě, v letech po roce 2008 se nestalo nic, co by se dalo srovnat se čtyřletým propadem po roce 1929, kdy nezaměstnanost mimo zemědělský sektor v USA vzrostla na 28% a nezaměstnanost v Německu dosáhla 33%. Čísla o produkci ukazují v podstatě stejný příběh. Čtyři roky po vrcholu hospodářského cyklu v roce 1929 se národní důchod na obyvatele snížil o 28% a na úroveň roku 1929 se nevrátil po celé desetiletí. Naproti tomu po finančním krachu v roce 2008 klesl příjem na obyvatele pouze o 5% a za šest let se vrátil na úroveň před krachem.“ Rozdíl byl právě v tom, jak se podařilo uchovat bankovní sektor: zatímco během Velké deprese zkrachovala polovina bank v USA, tak tentokrát jen 0,6%. A nezkrachovalo jich tolik, protože byly zachráněny: ať už jde o TARP, TALF nebo QE.

Jak vlastně fungují banky? Skvěle to například ve svém komentáři popsal Matt Levine: velmi zjednodušeně si banka půjčuje od klientů tzv. vklady a půjčuje svým klientům tzv. úvěry. Za vklady platí úrok a za úvěry dostává úrok. Rozdíl je úroková marže. Vklady mají většinou krátkou splatnost, velkou většinu lze vybrat kdykoliv. Úvěry mají naopak delší splatnost, například hypotéky 20 let. A tento rozdíl způsobuje riziko, které je potřeba řídit.

Představme si, že za vklady banka platí 2% a za úvěry dostává 4%. Úroková marže je 2%. Představme si dále, že máme banku, která má vklady ve výši 100, poskytla úvěry ve výši 100 a vlastní kapitál je 10. Dále, její roční náklady (lidi, IT apod.) představují 1,5 jednotky. Taková banka má roční úrokový výnos ve výši 2 a zisk po nákladech 0,5, což zvýší její kapitál z 10 na 10,5. Takhle to vypadá jednoduše.

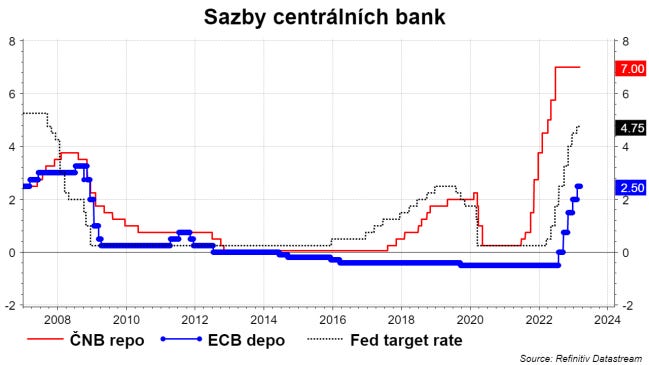

Teď si ale představme, že tržní sazby, například díky centrální bance začnou růst. Za vklady tak musí banka najednou platit 4%. Úvěry ale poskytla dlouhodobé, takže je nemůže změnit, takže pořád dostává 4%. Najednou je úroková marže 0% a zisk se proměnil ve ztrátu 0-1,5=1,5 a kapitál poklesl z 10 na 8,5. V naprosto zjednodušeném prostředí by taková banka mohla fungovat několik let, než by se stala nesolventní, tedy než by její kapitál poklesl pod nulu. Proto taky banka vkládá do businessu vlastní peníze: slouží jako polštář. Navyšování kapitálu přes zisk je pak klíčová schopnost bank, jak úvěrovat ekonomiku a být odolná pro špatné časy. Dobu, kdy banka může být ztrátová by mohla prodlužovat doplňováním vlastního kapitálu nebo snižováním nákladů. Také záleží na tom, jak dlouhodobé úvěry má, protože ty nové už může poskytovat za tržní sazbu plus provize, takže by se úrokový výnos mohl vracet do kladných hodnot.

Změna tržních úrokových sazeb představuje riziko pro obchodní model bank a velká část bankovního podnikání je o zvládání tohoto rizika. Riziko může snížit například tím, že bude půjčovat za proměnlivý úrok. Například dvacetiletou hypotéku, ale s roční fixací, nebo úvěry podnikům, které jsou vázáné na sazby peněžního trhu. Tato část úvěrů se tedy rychleji přizpůsobí novému úrokovému prostředí. V případě vkladů může nabízet dlouhodobější vkladové produkty, kde jsou sazby fixované. Nebo může vydat dluhopisy s fixním kuponem. Může také pomaleji zvyšovat úrokové sazby na vkladech. Může diverzifikovat výnosy a vydělávat i na poplatcích, které nejsou korelovány s úrokovou marží. Případně rozšířit business na investiční bankovnictví.

To však není jediný problém, který banky řeší. Největším problémem je, že všichni vkladatelé, kteří mají peníze uložené tzv. přes noc (tedy bez výpovědní lhůty a neterminované), mohou zítra o požádat o vrácení všech svých vkladů. Taková akce se nazývá „run na banky“ a přesně tento proces popisuje Diamond-Dybvig model.

Takže je potřeba umět řešit i tento problém. Proto existuje pojištění vkladů (= slib, že vkladatelé dostanou své peníze zpět vždy do nějaké výše), což snižuje riziko runu na banku. Například v případě Silicon Valley Bank toto pojištění nezafungovalo, protože pojištění v USA se vztahuje na vklady do výše 250 tisíc USD. A 97% vkladů v SVB nebylo pojištěno. To je docela extrémní poměr, a proto v případě nejistoty ohledně zdraví SVB pojištění vkladů nesehrálo svou roli. Proto pro banku mělo být výrazně více důležité snižování úrokového rizika.

Další možností, jak snížit obavy o zdraví banky a riziko runu na banku je regulace. Tedy stanovit takové pravidla, které riziko toho, že se banka dostane do potíží, snižují. Dále, banky si mohou ponechat spoustu hotovosti, takže pokud požádá hodně vkladatelů o své peníze, tak budou mít připravenou rezervu. Banka také může při výběru svých vkladů prodat část svých aktiv, tedy úvěry nebo nakoupené dluhopisy. Samozřejmě v praxi mají různá aktiva různou likviditu. Proto opět banky sami o sobě, případně regulátoři mohou udržovat na svých bilancích likvidnější aktiva v nějakém poměru k pasivům. Případně si banka může půjčit proti svých aktivům.

A tím se dostáváme k portfoliím bank a tržnímu ocenění. Jak úvěry, tak cenné papíry, například dluhopisy může trh v různých dobách oceňovat různě. Představme si stejnou banku: platí 2% za vklady a tentokrát nakoupila dluhopisy, za které dostává 4%. V situaci, kdy dojde ke zvýšení sazeb, tak banka najednou platí za vklady 4% a za dluhopisy dostává pořád stejný kupón 4%. Úrokový výnos je na nule a banka je ve ztrátě 0,5. Teoreticky žádný problém, má přece kapitál.

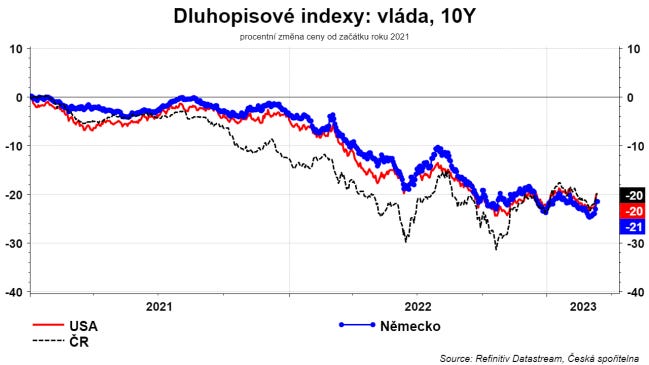

Protože ale tržní sazby vzrostly, tak trh by se už nyní nespokojil s výnosem tohoto dluhopisu ve výši 4%, ale požaduje 6%. Kupón je stále stejný, takže těch 6% je dosaženo tak, že poklesne cena dluhopisu. Nominál je 100, ale tržní cena je nyní pod stovkou, protože tržní cena musí poklesnout tak, aby vykompenzovala rozdíl v kupónu a požadovaném výnosu. V našem případě 2 procentní body. Pro každý rok, než dluhopis bude splacen. Proto ceny dlouhodobějších dluhopisů musí poklesnou více než těch krátkodobějších. Pokud banka má ve svém portfoliu desetiletý dluhopis, který měl kupónový výnos 3%, ale požadovaný tržní výnos teď je 5%, tak cena takového dluhopisu poklesne ze 100 na 84. Pořád velmi zjednodušuji, jde o popsání hrubého mechanismu. Bondaři a lidi, co řídí bilanci bank si musí trhat vlasy z mého zjednodušení. Každopádně zhruba takový pokles cen dluhopisů pozorujeme během současného zvyšování sazeb centrálních bank.

Teď do hry vstupuje účetnictví. Pokud by banka zveřejnila svou účetní závěrku, kde by všechny dluhopisy přecenila na současné tržní ceny, tak by na aktivech banky bylo najednou 84 dluhopisy +10 kapitál = 94. Proti tomu by byly vklady za 100. Pokud by nedošlo k doplnění kapitálu, tak by se banka stala insolventní. Minimálně by si to mohli říci vkladatelé, kteří by takovou závěrku viděli a začali by vybírat své vklady. Banka by musela prodat dluhopisy za cenu 84 (realizovat ztrátu) a dostala by se do platební neschopnosti.

Druhý způsob, jak k těmto dluhopisům přistupovat v účetnictví je, že banka nechce a nebude tyto dluhopisy prodat za tržní cenu. Naopak, chce je držet až do splatnosti. V tom případě na tržní ceně nezáleží, protože v době splatnosti dostane svých 100 (plus nakoupený výnos 4%). Banka bude trpět nižším úrokovým výnosem vzhledem k tržním sazbám, ale ne insolvencí.

V praxi banky mohou držet různá portfolia. Opět to zjednodušíme: tzv. AFS, tedy dluhopisy, které může banka kdykoliv prodat, a proto jsou přeceňovány tržní hodnotou. Druhým je portfolio, které je drženo do splatnosti, proto hodnota cenných papírů je v závěrce na 100. A do poznámky se uvede, že tržní hodnota je 84.

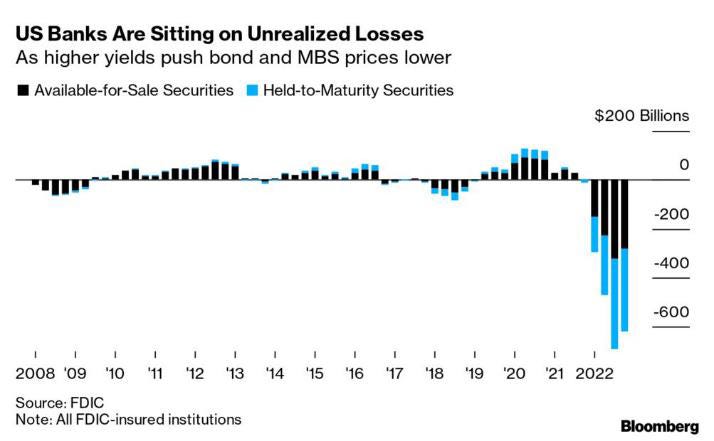

Ztráty AFS jsou proto známé, protože přímo zasahují výši kapitálu. Portfolia držené do splatnosti výši kapitálu neovlivňují, když cena poklesne, protože jsou stále na 100.

Když se koukneme na banky USA, tak uvidíme, že (nerealizovaná) ztráta z AFS portfolií dosáhla 280 mld. USD a (nerealizovaná ztráta) z portfolií držených do splatnosti 340 mld. USD. Jde o nerealizovanou ztrátu, protože ztráta je realizovaná až prodejem. V případě AFS portfolia se o tuto nerealizovanou ztrátu snižuje kapitál banky. Pokud se kapitálová přiměřenost díky tomuto poklesu dostala pod regulatorní limit, tak banka (akcionáři) musí kapitál doplnit. Portfolio držené do splatnost kapitál neovlivňuje.

Problém pro banku nastává ve chvíli, kdy musí tyto ztráty realizovat. A tento tlak může nastat ve chvíli, kdy nastane run na banku. Pokud dluhopisy prodají, tak je prodají za nižší nominál a nemusí mít dost peněz na vyplacení všech vkladatelů. Banka si může oproti cenným papírům půjčit na trhu, ale opět nedostane víc, než je tržní cena.

A teď do hry vstupuje centrální banka. Ta může bance půjčit peníze oproti jejím aktivum. Otázka je, zda má se má výše úvěru odvíjet od tržní hodnoty cenných papírů (v tom případě se problém banky neřeší, protože musí prodávat pod cenou) nebo za nominální cenu. Jinými slovy, jak si centrální banka definuje svou roli věřitele poslední instance.

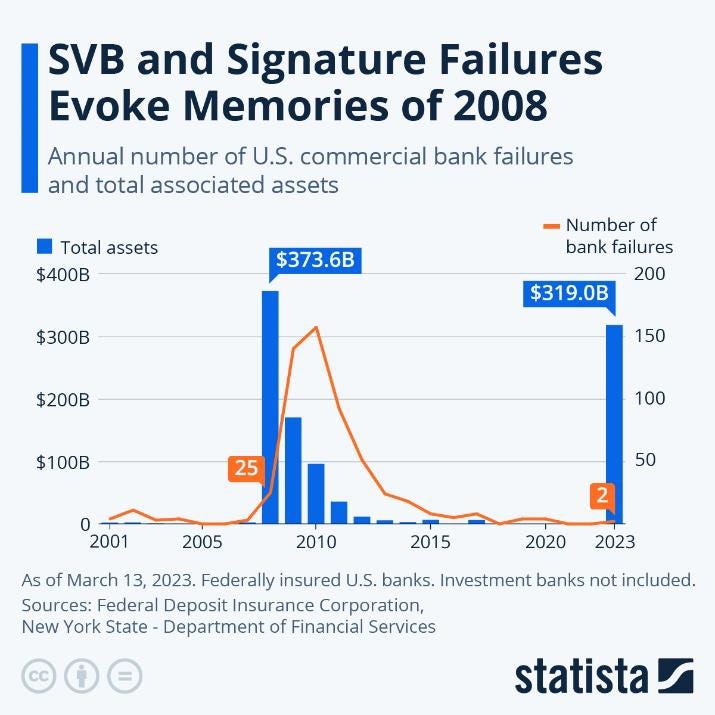

Takže co se stalo Silicon Valley Bank? Vklady byly velmi krátké, ale aktiva velmi dlouhé. Nakupovala hodně státních dluhopisů a dluhopisů krytých hypotékami s dlouhou dobou splatnosti. A pro zajištění úrokového rizika toho moc neudělala, což byl zásadní problém. Pak došlo ke změně tržních sazeb a tím pádem i k poklesu cen dluhopisů. Potenciální ztráty víceméně požraly celý její kapitál, což odreportovala. Vkladateli SVB jsou velké technologické firmy, takže jen cca 3% vkladů byli pojištěné. Když mám obavu, že banka má problém, tak se nemůžu spoléhat na pojištění a musím být rychlý. Tato kombinace se stala pro SVB smrtící: v jeden den se vkladatelé pokusili vybrat 42 mld. USD. Pro srovnání, na konci 2022 byla celková aktiva banky 210 mld. USD. Ztráta by mohla zůstat nerealizovaná, banka mohla přežít, kdyby nenastal run na banku.

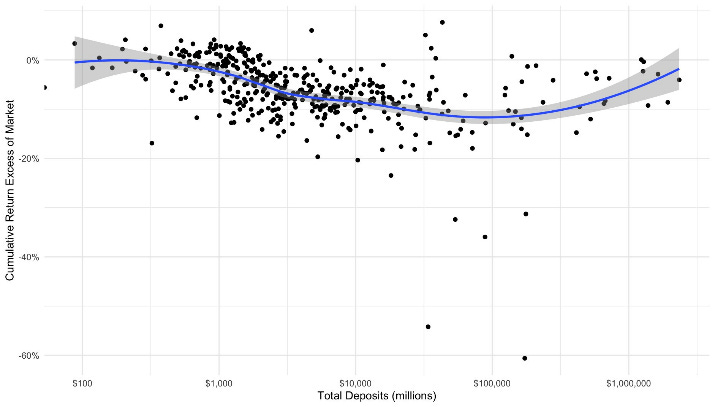

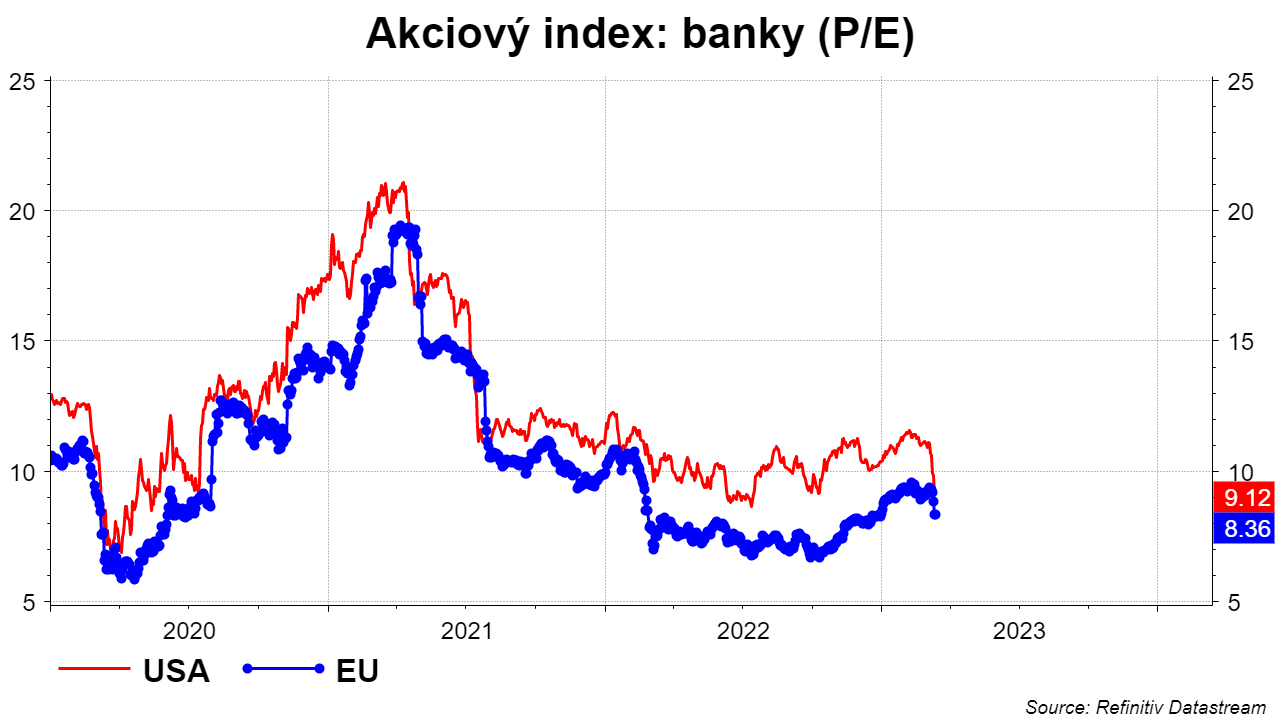

A když nastane run na jednu banku, tak se lidi začnout ptát „Kdo je další?“ Předtím skončila banka Silvergate (kryptobanka). O víkendu FDIC převzal Signature Bank (která vypadala zdravě, měla koncertované portfolio u právních firem). Začaly klesat ceny akcií bank. Zajímavé je, že především bankám střední velikosti. Malé a ty mega byly velkým poklesům ošetřené. Každopádně velikost zasažených aktiv se začal blížit Lehmanům: bylo jasné, že hrozí riziko nákazy a bankovní krize.

Nastává víkend a přenesení poznatků tří nobelistů do praxe. Je potřeba jednat rychle a okamžitě snížit míru nejistoty a nákazy na minimum. Přesně proto bylo přijato rozhodnutí, že vklady střadatelů dvou bank budou vypláceny do plné výše, nejen do 250 tisíc USD, a to už v pondělí.

Takové opatření je kontroverzní, protože zvyšuje riziko morálního hazardu: příště se nebudu zajímat o to, zda moje banka je zdravá nebo ne. Na druhou stranu náklady z bankovní krize by byly výrazně větší. Každopádně náklady půjdou na vrub akcionářů bank, případně vlastníků dluhopisů, které banky vydaly. Navíc postižené banky nejsou prázdné skořápky: některé hedgové fondy (když ještě nebylo rozhodnuto o vyplacení všech depozit) ty nepojištěné vklady vykupovaly za 60-80 centů za dolar vkladu = očekávaly, že k většině peněz se po zpeněžení aktiv postižených bank dostanou.

Zásadním opatřením je zavedení programu Fedu "Bank Term Funding Program" ze strany Fedu a tím předefinovaní role věřitele poslední instance. Ten bankám umožňuje si půjčit si peníze (1Y swap + 0,1%) proti nominální hodnotě svých státních dluhopisů a některým dalších cenných papírů, i když tržní cena klesla pod tuto úroveň. Toto je naprosto zásadní, protože eliminuje riziko, že by se banka dostala do nesolventnosti. A náklady ponesou banky v nižších výnosech.

Pokud by vás napadlo, že si teď můžeme koupit dluhopisy za 84 a půjčit si od Fedu 100 tak ne. Program je určen je pro ty cenné papíry, které banky držely už 12. března.

Jiný slovy, regulátoři, centrální banka a vláda USA udělaly naprosto zásadní a velmi rychle kroky, aby se krach SVB nestal Lehmanem 2023. Můžeme si myslet, že za problémy může nedostatečná regulace, že záchrana způsobí morální hazard… historie ale říká, že rychlá akce je spojena s výrazně nižšími náklady, včetně dopadu na HDP a zaměstnanost.

Dalším rozhodnutím bude, kdo postižené banky převezme. Britskou část SVB už koupila HSBC. Proces bude taky docela rychlý. Samozřejmě jsou banky, které mohou na současné situaci profitovat. Mezi „obvyklé podezřelé“ patří J.P. Morgan, která má dostatek kapitálu a likviditu. K této bance přešlo mnoho klientů, případně klientů z jiných bank, ale tzv. pro sichr. A spekuluje se, že by mohl některou z bank převzít.

Samozřejmě otázka je, zda stejně rychle budou reagovat i evropští regulátoři. Po finanční krizi 2008 byly výrazně pomalejší než v USA. Nicméně „uděláme cokoliv“ změnilo mentalitu minimálně ECB, která přes likvidní facility může výrazně zklidnit situaci. Finanční trh může hledat „kdo je další“, ceny akcií mohou klesat, mohou být zaváděny likvidní programy v EMU… ale riziko nákazy se během víkendu výrazně snížilo.